Actualizaremos hoy en este artículo como crece la deuda un 18.64% en el sector salud, para ello tomaremos dos fuentes: la primera el observatorio de cartera de la Supersalud y la segunda el informe actualizado hace 8 días de la ACHC.

Observatorio de cartera diciembre de 2021

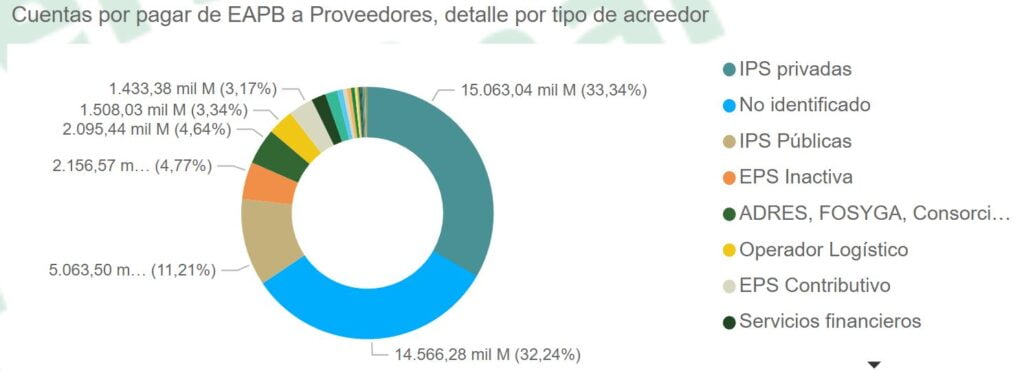

La primera cifra que nos sorprende (y nos lastima), es la cifra general del observatorio que muestra $45.18 billones como cuentas por pagar por acreedor, de las cuales el 33.34% corresponden a IPS privadas y un asombroso 32.24% no estan identificadas… plop

También le puede interesar: Arranca la Conectatón Colombia 2022: la interoperabilidad de la historia clínica es una realidad

Cuando ponemos una lupa sobre los deudores, y establecemos un valor porcentual de estas responsabilidades históricas encontramos lo siguiente:

La Nueva EPS aparece liderando este ranking (es lógico pues es la Empresa promotora de Salud más grande y que concentra el mayor riesgo operacional y financiero), con un 25% de las deudas.

Le siguen fiduprevisora (magisterio) con el 8%, las liquidadas Saludcoop EPS con el 7% y Medimás con el 5%, y Sanitas y Salud total con el mismo 5%.

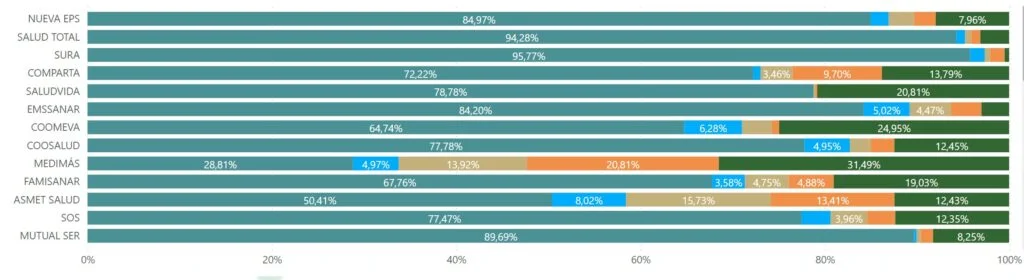

Pero estas cifras crudas, deben ser contrastadas con la edad y la morosidad de esas cuentas por cobrar, que nos aligeran el peso, como podemos ver a continuación:

Para mirar un poco las EPS del subsidiado su compartamento es como sigue: Emssanar 84% de su cartera es corriente, Coosalud el 78%, Mutual Ser el 90% y lejos Asmet Salud con solo el 50% y Capital Salud con el 52% de su cartera corriente.

EPS liquidadas como Coomeva estaban en el 65% y Medimás en el 29%.

Le puede interesar: Fabricantes e importadores de vitales no disponibles, a reportar existencias en el INVIMA

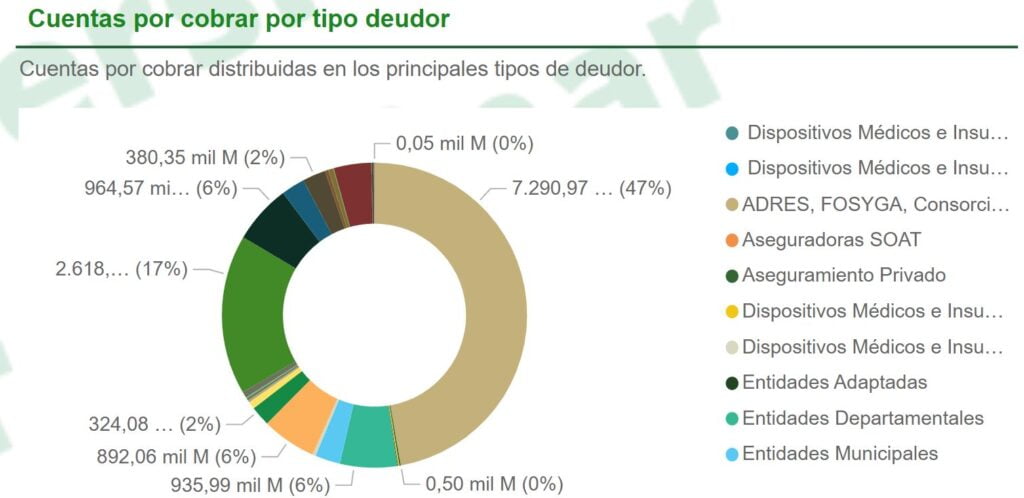

Cuentas por Cobrar de las EPS

Claro que a las EPS tambien les deben dinero, y no solamente de punto final. Pasesmos a ver como es el asunto.

Con corte al 31 de diciembre de 2021 las cifras son:

Los mayores deudores de las EPS son en su orden: ADRES $7.2 billones, IPS privadas $2.6 billones, IPS públicas $964 mil millones y las Entidades departamentales $935 mil millones.

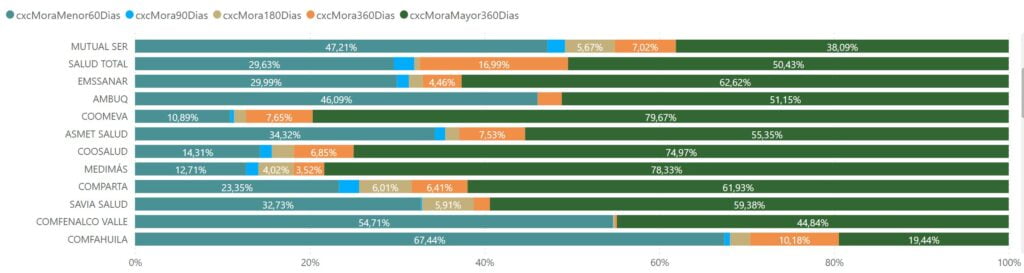

La edad y la morosidad de las cuentas por cobrar de las EPS, no es tan benigna, y claramente debe estar afectando su operación regular:

Total de la deuda por cada afiliado a diciembre de 2021

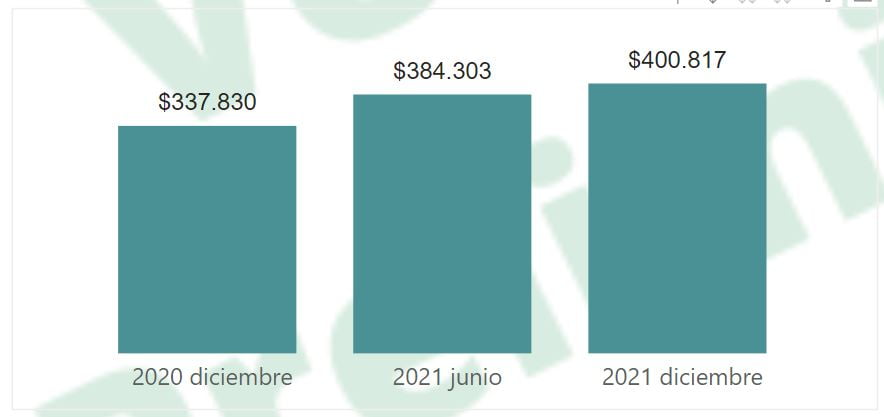

Este seguimiento de un año refleja una realidad inatajable: la carera sigue creciendo y amenaza la sostenibilidad del sistema:

Inequívocamente la cartera el año anterior creció por cada afiliado al sistema de salud un 18.64%, mucho más que la UPC y que la inflación.

No olvide leer: FCV, primera institución del país en recibir certificación EMRAM 7

Informe de seguimiento de cartera hospitalaria ACHC

Muy amablemente el Dr. Juan carlos Giraldo Director General de la Asociación Colombiana de Hospitales y Clínicas (que además realizo otra vez con mucho exito su MEDITECH) y Juan Guillermo Cuadros (Miembro del grupo de investigacion de la ACHC) nos hicieron llegar su informe número 47.

Para interpretar este estudio que corresponde a su gremio, es preciso anotar el estudio de cartera Número 47° elaborado por la ACHC contó con un total de 207 Clínicas y Hospitales reportantes.

Las instituciones hospitalarias tienen provisionado en sus “cuentas por cobrar morosas” un valor por más de $ 2.8 billones (cartera de más difícil cobro), equivalente al 22,4 % de la deuda total a diciembre de 2021 sin deterioros (más de $ 12.7 billones aproximados); es decir para este período, la composición de la cartera hospitalaria para el conjunto de las 207 instituciones es la siguiente:

▪ Cartera corriente y sin vencimiento: 43,1 %

▪ Cartera morosa (mayor a 60 días): 34,5 %

▪ Cartera morosa provisionada por el deterioro bajo metodología NIIF (cartera de más difícil cobro): 22,4%

▪ Cartera total (sumatoria de las categorías anteriores): 100,0 %

Total de la cartera de los 207 IPS de la ACHC

El valor total y real de la cartera por venta de servicios de salud (sin incluir el deterioro de cartera morosa por edades), para el conjunto de las 207 instituciones que reportaron información en el presente corte, es de doce billones setecientos cuarenta y nueve mil (más de $ 12.7 billones de pesos) y una concentración de cartera en mora (mayor a 60 días) del 56,9 % ($ 7.3 billones aproximados).

Si se tuviese en cuenta la inclusión del “deterioro de cartera morosa por edades”, bajo lo ordenado por la metodología NIIF, el valor de cuentas por cobrar a diciembre de 2021 para los 207 hospitales y clínicas reportantes sería de $ 9.9 billones de pesos aproximados y una concentración de cartera morosa del 45,5 % ($ 4.5 billones).

Le puede interesar: ¿Ya conoce cómo quedarían los portafolios de servicios para las RIAS obligatorias?

Independientemente de los dos escenarios mostrados, vale la pena destacar que este estudio presenta un incremento en el monto absoluto y relativo de cartera total y en mora adeudada a las Clínicas y Hospitales reportantes, en comparación con todos los cortes anteriores, luego de la reactivación en la prestación de servicios y luego del inicio de la declaratoria por parte del Gobierno Nacional del aislamiento preventivo obligatorio y el estado de emergencia, económico, social y ecológico, motivado por la pandemia mundial de COVID-19, en donde la mayoría de los procedimientos y la prestación de servicios de salud presenciales se tuvieron que aplazar, postergar o prestar mediante la modalidad de telesalud, telemedicina o atención domiciliaria.

En cuanto a la relación de cartera por edades comparada frente al semestre a junio de 2021, se observa

una reducción a diciembre de 2021 de la cartera a 30 días más corriente (37,1 % vs 38,3 %) y un

incremento en la participación de la cartera mayor a 90 días (51,8 % frente al 51,3 % del periodo a junio

de 2021). La franja intermedia de 31 a 90 días presenta igualmente un incremento, ubicándose en

11,1 %, frente al 10,4 % del semestre pasado.

Descargue

Informe 47 de seguimiento a la cartera hospitalaria ACHC

No olvide leer: